内容简介

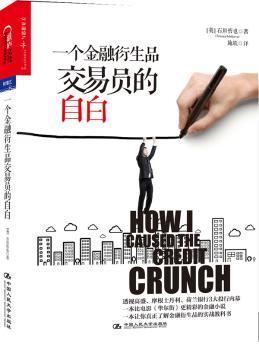

《一个金融衍生品交易员的自白》是一本关于金融衍生品的实战教科书。书中揭露了金融衍生品的创造过程,向读者展示了高盛、摩根士丹利、荷兰银行3大投行内幕,是一本来自金融风暴制造者的分析和自省的金融小说。

作者是高盛集团前银行家石川哲也,他以小说的形式,虚构了一位叫安德鲁?多佛的角色,希望避开互相指责之风,还原信贷动荡的真实故事,让读者了解并理解这些信用衍生品被创造的真实过程。

作者希望借此引导社会做集体反思,希望经济可以在汲取教训的基础上,真正崛起,迈向又一个繁荣期。

目录

前言 一个关于信贷动荡的真实故事

01 出局

实际上佐伊想说的是:“雇用你成本太高了,而且没有产生什么效益,我们曾经以为你是信用衍生品界的,但无所谓了,这儿已经没你的位子了,你已经出局了。”

02 杠杆!杠杆!杠杆!

“就是在说杠杆嘛!”本冲进我的房间,一边兴奋地挥舞着前几天住院时我送给他的理查德?布兰森自传,一边说,“就是杠杆!杠杆!杠杆!杠杆!”

03 “交易员之夜”

“的是,我要你得到这些家伙的尊重,这样你才能做好业务。你是个初来乍到的后生仔,他们随时都可以把你开了,但你相当聪明,这正是万德宝需要的。因此,千万不要干傻事。”他笑笑,继续说:“不过,就算你做了傻事,我也会让你成为传奇。”

笔CDO合约成交

分配过程与英国RMBS合约如出一辙,都是超额认购闹的。尼古拉斯又发作了,踢翻了更多的垃圾桶。基斯勃然大怒,然后恢复了平静。罗比唉声叹气,抱怨连连。迪普斯特仍是一副笑脸,不过这一回可是开心的笑,他单枪匹马地把一半AAA份额卖给了SIV。

05 市场上的指数做市商

到了9月,我们突然成了市场上的指数做市商,扬名立万的目的达到了。按照迈克的计划,现在是开始收割的时候了,有了新建立的信誉打底,我们已经磨霍霍,准备杀向迈克垂涎已久、油水更足的合成套利CDO业务了。

06 FKK的狂欢

不过,幸运的是,我不再需要再问他了。在回法兰克福的路上,他把关于鲍尔银行的一切必要信息都告诉了我。原来如此。银行家总是善于把的事情弄得复杂无比,但出于无知者无畏,我误打误撞地击中了他的痒处。

07 业务扩张

因此他开始游说金在2004年为万德宝成立一个资本金融部门,负责以万德宝自己的钱作为本金投资各种结构化信用和ABS。这相当于是万德宝内部的对冲基金。

08 猎头与真相

“我努力了,亚瑟。”我想扯开这个话题,但这时他对我说,我应该找特蕾莎安排的。听到此话,我的脸颊下意识地抽动了一下,把真相和盘托出。直到此时,亚瑟才知道真相。

09 如鱼得水

事实上,想不卖掉这些合约都难。面对如此需求,开展业务自然是易如反掌,我们真是赶上了赚钱的好时机。推动我们的并不是短期的贪婪,而是一个从天而降的伟大的商业机会。无法想象有谁不去利用这个机会。

10 向下“检验”市场

事实上,平息争夺的方法是向下“检验”市场。应付投资者的抱怨和投诉是件难事,但很值得,是在直到们仍得上门求我们的情况下。

11 路演

就是这么容易。事实上,这只是霍华德笔近亲繁殖的CDO买卖。在路演过程中,我们和沃森伦敦分部进行了会面,那里的小子们有的已经开始管理ABS

CDO了,霍华德跟他们也做了几笔类似的交易。接着,霍华德又在悉尼故技重施,和一家叫点资本(Point

Capital)的对冲基金如法炮制。

12 钱永远不够多

“交易,”米奇说,仿佛是信手个从脑海里蹦出来的词汇,“山姆,我们在交易中赚的钱不够多。怎么回事?”

13 市场的警醒

不是别人,偏偏是米奇开始质疑这一切的基础,这着实令人震惊。但他的顾虑是有道理的。不久后,情况便已经很明确了,警示信号就在我们眼皮底下,但不知为何,我们对此视而不见。

14 自我毁灭

CLO市场明明已经陷入了自我毁灭的状态——这意味着所有事先承诺的杠杆贷款可能因为需求不足和信用枯竭而无法让私募股权公司放心,但杠杆贷款银行家仍然在自欺欺人地认为这只是暂时现象。

15 蔓延与瓦解

毕

摘要与插图

钱永远不够多对于利润,米奇有着无止境的追求。他总是不断地指出,我们在哪里没有赚到钱,毕竟,这可是个大牛市。奥林顿、金融业、市场以及经济都在这个似乎以稳定和增长为主题的新时代里繁荣昌盛着。这是一个人人都可以下海、人人都可以赚钱,不断新陈代谢、不断优胜劣汰、不断开创新局面的时代。米奇所做的只是他所必须做的,而他做得十分出色。

“交易,”米奇说,仿佛是信手抓住了第一个从脑海里蹦出来的词汇,“山姆,我们在交易中赚的钱不够多,怎么回事!”

不成功,便成仁:进军二级市场

山姆·约翰逊已经在奥林顿干了十年,加入奥林顿的时候,他就已经定下了要当董事总经理的目标。他每天都吃一成不变的鸡肉沙拉午餐,以此来保持身材——不是一天,也不是一周、一个月甚至一年,而是很多年每天都这样吃。他算得上是个幸运儿,平步青云地当上了机构交易部门(

Agency Trading)部门主管,负责交易机构 CMO,即房利美和房地美抵押组合的证券化产品。与 MBS证券不同,机构

CMO的流动性很好,事实上,它们是流动性的固定收益产品,因为它们拥有政府担保,这意味着投资者交易它们时并不是在对抵押的信用质量下注,而是在对利率走向下注(因为利率才是决定这些抵押价值的要变量)。事实上,山姆已经成为华尔街屈一指的机构

CMO交易者,每年都能盈利;然而尽管如此,他却错过了 2003和 2004年的大牛市,这令他十分难堪。

“只要是个人,都能在机构

CMO交易中赚钱。”米奇说道,这是董事总经理委员会的意见——山姆梦寐以求的位子就是由他们来决定由谁担任的。

“可是我仍然在为公司赚钱啊。”

“委员会认为,你交易机构 CMO赚钱就像走直线那么容易。要是你做这么大量的交易还赚不到钱,你早就被炒掉了。”

“那么,我要怎么做才能当上董事总经理?”山姆绝望地问。

“给自己找茬。午餐换个口味,然后在不容易赚钱的地方做点成绩出来。”

山姆并没有改变午餐搭配,但 2005年,他接受了新的挑战——带领团队交易二级市场上的

CDO和次贷合约。二级市场是证券通过一级市场成功发行上市后进行交易的市场。在二级市场中,交投活跃的投资者试图从价格波动中斩获收益。但

CDO和次贷合约与股票不同。股票在 IPO之后便在证券交易所挂牌交易,而

CDO和次贷合约的出手对象是准备一直持有它们直到到期的投资者。这些投资者并不准备积极地进行交易,这意味着山姆的新任务颇为不易,但这正是他所需要的——不成功,便成仁。

山姆很快就意识到,要让投资者积极交易,的办法是利用 CDO和次贷合约的 CDS,因为实际上,

CDO和次贷合约本身只允许投资者买入做多,但

CDS意味着投资者既可以买保险,也可以卖保险,也就是说,做空和做多一样容易——这对一个意在积极交易的投资者而言是很重要的因素。事实上,只要是交投活跃的市场,都允许投资者做多和做空,因此,次贷市场也不应该例外。山姆找了其他银行的同侪,鼓捣了一份用于创立

CDS市场的标准条款。但他们的热情并没有得到响应,这倒说不上令人意外,因为他们都是典型的交易者,目光极为短浅。

但当山姆把他们一齐邀请到奥林顿会议室,许之以中餐外卖并以诚恳的态度和他们展开沟通时,一切开始发生了变化。

“我告诉他们,利润增长来自证券化合约,只要这个趋势持续下去,那么我们就面临着要么一鸣惊人,要么慢慢等死的境况。”山姆对米奇说。

很快,这些交易员便开始与他们的律师铆足干劲起草了一份次贷合约

CD

VIP会员

VIP会员